社長の賞与(ボーナス)を経費にする方法を新宿の税理士が解説

社長に支払う賞与、基本的には経費になりません。

社長を含む役員に対する給料は、原則として1年間毎月同額を支払わないと、一部経費として認められません。

また、それは毎月の給料に限った話ではなく、賞与(ボーナス)についても同様です。

役員に支給する賞与は、原則として経費になりません。

この記事では、法人税における役員給与と役員賞与の取り扱いを新宿の税理士 坂根が解説します。

役員の賞与は、原則として経費にならない

今年は利益が出たから自分(社長)に賞与を支給する。このような賞与は会社経費として認められていません。

なぜなら、会社の利益を簡単に減らすことができてしまうからです。

法人税は、会社の利益にかかる税金です。利益が出た分をそのまま役員賞与として支払ってしまえば、会社の利益は消え、法人税の支払いは限りなくゼロに近づきます。

そんなことが認められて良いはずがありません(法人税の支払いが減っても、その分所得税の支払いが増えるので一概には言えませんが)。

したがって、社長を含む役員に支給する賞与は原則として会社の経費にはなりません。

ただし、次で説明する方法を使えば、役員の賞与を会社経費にすることができます。

参考:役員に対する給料も、原則として毎月同額じゃないと経費にならない

役員賞与と同様に、役員の毎月の給料も原則として変えられません。

理由は賞与と同じく、会社の利益を簡単に減らすことができてしまうからです。

実際、社長を含む役員に対する給料は、中小企業であれば簡単に変えられます。自分自身が社長なので、自分の給料は簡単に変えられるからです。

したがって、それを防ぐために、「役員の給料は基本的に毎月同額を支払わないと、給料の一部を経費として認めない」という法人税の取り扱いがあります。

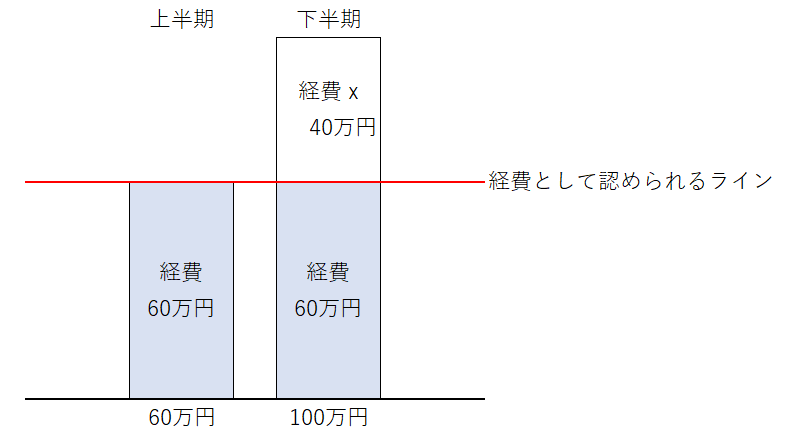

たとえば、上半期は毎月60万円の給料を支払っていて、下半期から毎月100万円に増額した場合、毎月の会社経費として認められる給料は60万円までとなります。

上積みした40万円部分については、役員個人に所得税がかかりますが、法人税の計算においては上積みした40万円部分が経費として認められないため、法人税,所得税トータルの負担を考えた場合の税負担が増えてしまいます。

もちろん、100万円を支払いたいのであれば支払っても構いませんが、税金の負担を考えた場合、役員の毎月の給料は1年間変えないことが重要です。

税務署に書類を出しておけば役員の賞与は経費になる

役員の賞与は原則として経費になりません。ただし、税務署に事前に書類を出しておけば経費にすることができます。

具体的には、事業年度開始(3月決算の会社であれば4/1)から4か月以内(若しくは株主総会の決議日から1か月以内のいずれか早い日)に、税務署に対して「事前確定届出給与に関する届出書」と呼ばれる書類の提出を行います。

この書類を提出し、かつ、次の要件を満たす必要があります。

税務署に届け出た金額と同額の賞与を支払わないといけない

役員の賞与は、税務署に届け出た金額(支払うと言った金額)と同額を支払わないと経費として認めてくれません。

中小企業における賞与は、今年は儲かったから賞与を支払おう、業績が悪かったから賞与は支払わないでおこう。

このような後払いを行う性質のものであり、年初に、今年はいくらの賞与を支払おうと決めるケースは少ないでしょう。

したがって、この「役員賞与を経費にする」制度はほとんどの会社で使われていません(弊社のお客様の中には、使われる方もいらっしゃいます)。

なので、「賞与 = 経費にならない」、このような考えが一般的に浸透しています。

業績が悪かったら賞与を支払わなければ良い

税務署に届け出た金額は、「200万円支払います」と言ったのであれば200万円ちょうどを支払わないと経費として認めてくれません。

仮に199万円や201万円を支払った場合、199万円若しくは201万円の全額が経費になりません。

200万円ちょうどを支払った場合のみ経費として認められます。

したがって、もし業績がそこまで良くなく、200万円も賞与を支払えないといった場合であれば、1円も賞与を支払わないことでこの問題を回避することができます。

なお、賞与を支払わないことにした場合は、株主総会等の決議によって支給を辞退したことの証明を残しておくことが大切です。

大企業であれば賞与の支払いや取り消しを簡単には決められないため、この取り扱いは難しいです。

ただし、中小企業であれば使う余地が残されています。

会社設立サポートを行っています

弊社では、当サイトの記事を書いており、自身で株式会社も立ち上げている税理士が会社設立のサポートを行っています。

会社設立や申告書作成等の税理士業務等の依頼が前提であれば初回相談は無料で承ります。

会社設立しない方が良い方であれば止めますし、そうでなければ全力でサポートします。

司法書士報酬を弊社負担!税理士と司法書士の報酬ゼロ円で会社設立サポートします!(弊社との税務顧問契約が条件です)

\自分で手続きするよりお得!無料設立サポート!/