会社経営が赤字になっても倒産しない理由を起業に強い税理士が解説

起業して最初の3年ぐらいは赤字になりそうです。会社が赤字になったらどうなるんでしょうか?

答えはどうもなりません。会社は赤字でも構わないのです。

この記事では、新宿の税理士 坂根が解説します。

<ポイント>

- 世の中の会社の7割は赤字

- 税金は儲けに対してかかるので、赤字だと税金の支払いはほとんど無い

- 青色申告をすれば、赤字は10年以内に出た黒字と相殺できる(税金の支払いを抑えられる)

- 赤字だと融資を受けにくい。まともにビジネスするなら黒字にすべき

赤字の会社はどうなる?実は、7割の会社は赤字

「国税庁 利益計上法人数と欠損法人数」によると、会社(法人)全体の約7割が赤字であることが示されています。

ビックリする数字ですよね。

果たして日本の未来は大丈夫なのでしょうか?

これだけ聞くと驚きますが、会社は1回赤字になったら倒産するというわけではなく、最終的に資金繰りさえ回っていれば中々倒産には至りません。

倒産に至るのは、資金が底をついた時です。融資などを受け、手元にお金がある場合、従業員の給料や商品の仕入れを行うことができます。

しかし、もし資金が底をついた時は従業員の給料も払えず、商品の仕入れを行うこともできません。

従って、会社が倒産するのは、赤字になった時ではなく、資金が底をついた時と言えます。

なお、赤字の場合、税金面で次のようなささやかなメリットがあります。

税金の支払いが最小限で済む

会社の法人税等の税金は、儲けた利益に対してかかります。

従って、赤字の会社であれば儲けた利益がありませんので、法人税等の税金支払いは「最小限」で済みます。

なお、「最小限」というところがポイントで、赤字の会社であっても均等割という税金(東京都23区の場合は最低7万円)が会社の維持コストとしてかかるため注意が必要です。

税金の支払いが最小限で済むといっても、利益が出ていない状態で税金の負担が生じるのは正直厳しいですよね。

あえて赤字にすることもある

あえて赤字にするわけがない、と思われた方もいるでしょう。

もちろん、会社を経営する中で単純に生じた赤字であれば、よろしくありません。

しかし、法人税等は、会社が儲けた利益にかかる税金です。

従って、会社が調整できる範囲内であえて赤字にし、税金の支払いを抑えるという方も少なくありません。

例えば、会社規模の拡大を図らない一人だけの会社(サラリーマン大家さんや太陽光発電設備を持つだけの一人企業)であれば、このような節税手段が一般的に使われています。

もちろん、事業に関係が無い支払いを経費に計上することは認められませんが、儲けた利益をなるべく経費で削り、税金の支払いを抑えることが行われています。

なお、このような節税手段は、きちんと事業目的を持った会社であればお勧めできません。

なぜなら、税金を減らすためにより多くの現金を使うことになるからです。

青色申告は必須

赤字が生じた場合、その赤字は翌年以降に生じた利益と相殺し、税金の支払いを抑えることができます(利益が減ることによって、法人税等の税金支払いが減ります)。

ただし、赤字は無条件に翌年以降の利益と相殺できるわけではありません。

赤字は現状で最長10年間繰り越せますが、「青色申告」が要件となっています。

青色申告を行うためには、会社を設立してから3か月以内(ケースによって異なります)に税務署に書類を提出する必要があります。

なお、今まで個人事業主だった方が会社を作った場合も、新しく青色申告を行うためには書類を提出する必要があるので要注意です。

個人事業主と会社が別の存在と捉えられているため、出し直しが必要となります。

税理士に依頼する場合は書類の提出等が期限内に対応されていると思われますが、もし税理士に依頼せず、ご自身で会社を設立する場合はご注意ください。

青色申告を行っていないと、赤字を翌年以降の利益と相殺できなくなってしまいます。

なお、青色申告の詳細については、「青色申告とは?やらないと後悔する理由を起業に強い税理士が解説」をご覧ください。

赤字続きで本当にお金もなくなったら?

お金がなくなって自殺という方もいますが、借金など返済できならいなら、自己破産したり、自宅を守るためのやり方というのもあります。これは精通した弁護士さんらにお願いしないとできませんが、お問い合わせいただければ、弊社から提携の弁護士さんをご紹介することは可能です。

経営の黒字化(赤字からの脱却)

意図的に会社を赤字にすることもあるとは言え、健全に会社を成長させていくためには黒字にすることが欠かせません。

たくさん売れば儲かる、人件費を削れば儲かる。

確かに数字だけ見ればそうかもしれません。

しかし、従業員のボーナスを無くせば赤字を脱却できるかもしれませんが、それでは従業員が離れて行ってしまいます。

経営を行ううえでは利益率の確認や、目標利益額を達成するための販売目標などをたてることが重要です。

気が付かないうちに、赤字経営になっていて資金が枯渇したという状態に陥らないよう、適切な頻度で財務分析を行うと良いでしょう。

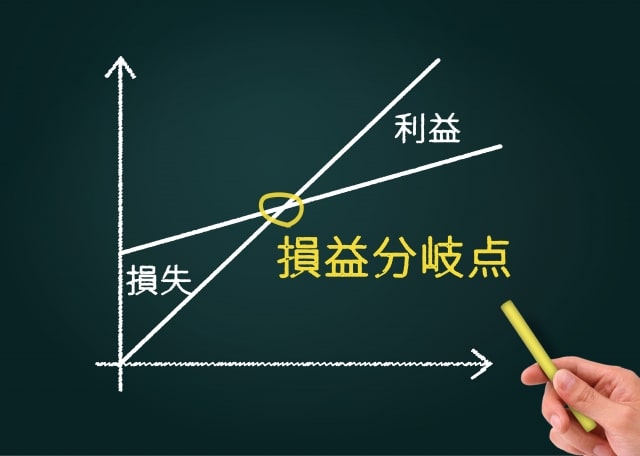

次に、会社の赤字と黒字の境目となる”損益分岐点”についてご紹介します。

会社経費を変動費と固定費にわける

会社の経費は、変動費と固定費の2つにわけることができます。

変動費とは、売上や商品の販売数量などに応じて、毎月一定額でない(支払額が変動する)費用のことを言います。

例えば、商品の販売原価、製造にかかった材料費、外注費などが挙げられます。

一方で、固定費とは売上や商品の販売数量によらず、ほぼ固定金額発生する費用、例えば人件費や家賃が挙げられます。

なお、経費が変動費になるか固定費になるかは、同じ内容の支払いであっても、会社ごとに変動費・固定費どちらに区分すべきかは異なります。

自社の状況に応じて変動費に該当するか固定費に該当するかは検討を行う必要があります。

赤字と黒字の境目(損益分岐点)

会社を黒字化するためには、上述した固定費だけでなく、当然ながら変動費もあわせて回収できなければなりません。

イメージとしては以下の図です。

赤字と黒字の境目となる売上高のことを、損益分岐点売上高と言います。

損益分岐点は、売上と経費が同額となる状態です。

つまり、損益分岐点売上高は、赤字にならないよう最低限売らなければならない金額と言い換えることができます。

この損益分岐点がいくらであるかを確認することによって、経営者は目標の利益額を達成するためにどの程度の売上が必要か、また、経費をどの程度に抑えるべきかを見極めることができます。

毎月の財務状況の把握

上記の損益分岐点は財務分析の方法の一例ですが、商品1個あたり、取引先1件あたりの変動費の算定を行うことで、目標の利益を達成するために、今何件の販売が必要かといった目標を立てることができます。

毎月の単純な売上高や、ほぼ定額かかる固定費に目がいきがちですが、定期的に財務分析を行うことによって、より良い経営判断、経営計画に役立てることができます。

税金申告のためには決算書を年1回作成すれば何ら問題ありませんが、弊社では、毎月決算書を作成する(月次決算)をお勧めしています。

月次決算とは、会社が今月いくら利益をあげたのか、今いくらお金が手元に残っているのかを示した資料です。

なお、一般的な会計事務所が提供している月次決算書は、以下のように、単に数字が羅列された資料です。

このような資料では経営判断に役立てることが難しいでしょう。

従って、弊社では、会計数値を経営判断に活用できるよう、独自の分析資料を作成しています。

弊社では、毎月若しくは四半期(3か月に1度)ご面談の機会をいただき、経営判断のサポートを行っています。

なお、財務分析業務は、税理士業務の範囲(申告書の作成、税務相談など)から外れるため、残念ながらほとんどの税理士が提供していないのが現状です。

最終的には経営者の皆様のご活躍によって黒字化する必要がありますが、私たちは、会社設立に融資のサポートなど、税理士が直接サポートしています。

赤字続きの場合に資金繰りを良くするための考え方

上記で説明したように、会社は1年だけ赤字になっても倒産しませんが、例え黒字であっても(利益が出ていても)資金が枯渇した場合は倒産してしまいます。

黒字倒産を防ぐためには資金繰り(キャッシュフロー)がとても重要です。

「資金繰り」とは、簡単に言えば会社の資金が枯渇しないようにすることです。

身近な例でいうと、サラリーマンの方が毎月の給料を基に、底を尽きないようにお金を使っているイメージです。

次に、会社の資金繰りの重要性について、確認していきます。

ビジネスでは、通常は支払いが先行する

会社経営を行ううえでは、色々な収支が発生します。

お客さんに対する売上によって収入が入り、そこで回収した現金を基にして、商品を売り上げるための仕入れや従業員の給料、オフィスの家賃などの経費を賄います。

しかし、ここに落とし穴があります。

会社経営を行ううえでは、ほとんどの場合支払いが先に行われます。

一般的な小売業であれば、オフィスや従業員がいなければ仕入れができず、また、商品が無ければ売上をあげることができません。

会社経営を行ううえでは、通常は収入よりも支払いが先行することに注意が必要です。

資金繰りの改善手段の一例

銀行から融資を受けて資金の調達を行う

お金が全然足りない場合、まず検討するのは銀行からの借入です。

例えば日本政策金融公庫では、創業後2年間、無担保無保証でお金を借りられる制度を設けています。詳しくは、「融資を受ける(お金を借りる)際の注意点と方法」の記事をご覧ください。

入金は早く、支払いは遅く行う

たとえば以下のような資金繰りの改善手段があります。

- お客さんに対して早めに請求を行い、できる限り早く入金を受ける

- 外注先等に対して支払う期限は遅くする

上記の対応を行うことで、お金が入る時期が早くなる一方、お金が出ていくタイミングは遅くなります。

つまり、実質的に銀行からお金を借りるのと同様の効果を得ることができます。

ただし、相手との関係性を壊しかねないので程ほどにしておく必要があります。

黒字か赤字かだけでなく、資金繰りも重要

法人税等の申告のみが目的の場合、決算書は年に1度作成すれば問題ありません。

しかし、今月いくら利益をあげたのか、今いくら使えるお金が残っているのかを把握するためには、毎月経理処理をしていかなければなりません。

従って、弊社では、会社の業績等を可視化し、経営判断のサポートを行えるよう、起業家向けに独自の取り組みを行っています。

会社設立のサポート、融資のサポート業務も行っていますので、これから起業をお考えの方はぜひご依頼ください。

司法書士報酬を弊社負担!税理士と司法書士の報酬ゼロ円で会社設立サポートします!(弊社との税務顧問契約が条件です)

\自分で手続きするよりお得!無料設立サポート!/