【起業直後】役員の給料(年収)はいくらが良い?新宿の税理士が解説

先日起業したのですが、わたしを含む創業メンバーの給料(年収)をいくらに設定すれば良いのか悩んでいます。どうしたら良いでしょうか?

最初は0円にする方も多いですね。結局は売上がいくらあるか、利益がいくらあるかの問題になるので一概には言えませんが、最初は生活費相当額程度(月15~25万円)の給料設定にされる方が多いです。また、もし二人以上の起業の場合にはお互い0円というのはやめておいた方が良いでしょう。

役員の給料をいくらにするべきか明確な判断基準はありませんが、この記事では新宿の税理士 坂根が役員の給料の参考指標を解説します。

<ポイント>

- 自分ひとりの会社なら、給料はゼロでもOK

- 給料は1度設定したら1年間変えない方が良い

- 給料の改定は1年に1回、株主総会等で決める

- 複数名の役員がいるのであれば、最低限、生活費分の給料は出した方が良い

- 自分ひとりの会社であっても最低限生活費分の給料は出した方が良い

- 優秀なメンバーであっても取締役など役員にはせず、執行役員に留めておいた方が柔軟に給料を変えられる

- 固定費が少なくても十分に売上がたたなければ生活費でお金は消えていく。創業初期の段階で創業融資を受けておくべき

役員の給料0円(無償奉仕)の選択肢もアリ

役員の給料0円も選択肢としてアリ

役員の給料が0円。完全にタダ働き。まるでブラック企業ですね。

しかしながら、株式会社と役員の関係は”委任”と会社法で規定されており、原則として”委任者に対して報酬を請求することができない”と民法で規定されています。つまり、本来あるべき役員の姿としては給料0円が適正水準なのかもしれません。

最初の売上をたてるのがむずかしいので、最初は0円にするケースも多いです。

役員が個人で稼いでいる場合には給料0のメリットあり

役員に給料を支払った場合、会社にたまった利益が削られるため法人税等の支払いを減らすことができます。

一方で、役員に給料を支払わない場合は会社に利益が残りますので、法人税等がかかってしまいます。ただし、あえて役員に給料を出さずに会社に利益を残したほうが、税金支払い後の手残りが大きくなることがあります。ケースとしては、役員が個人で不動産を持っている等給料以外の収入源があって、所得税の税率が法人税等の税率より高くなっている場合ですね。

役員に給料を支払う際の注意点など

役員に給料を支払うメリット

上記と逆に、役員個人に収入がない場合は所得税の税率が法人税等の税率を下回り、ある程度給料を出した方が手残りが大きくなります。また、ご存じかもしれませんが、役員含むサラリーマンの給料は所得税法上かなり優遇されており、給与所得控除という概算経費計上が認められています。

このことからも、役員の給料を0円とするより、ある程度給料を支払っておいた方が良い場合が多いでしょう。

毎月の支払額をむやみに変えない

法人税法上、役員の給料には制限がかかります。

詳細は省きますが、基本的に1度決めたら1年間はその給料の金額を継続しないと、会社の経費として認められない部分が出てきます。これは、役員の給料をいつでもいじれるのであれば会社に残す利益を操作できてしまうため、法人税の支払いや所得税の支払いを操作できることになってしまうからだと考えられます。従って、役員の給料は毎月負担になりすぎない範囲内の金額で支払うことをお勧めします。

役員の賞与は基本的に会社経費として認められない

上記と同じですが、役員の給料は原則として毎月同額であることが法人税法上求められています。従って、賞与として一度に給料を支払った場合、原則、会社の経費として認められないため注意が必要です。

税務署に書類を提出し、税務上の要件を満たした場合には賞与も会社経費として認められます。ただし、使い勝手が悪いためあまり使われておらず、賞与分を含めた金額を毎月の給料で精算することが一般的です。

詳しくは「社長の賞与(ボーナス)を経費にする方法:起業に強い税理士が解説」をご覧ください。

優秀なメンバーは取締役にせず、執行役員に留めるという選択肢

執行役員とは

会社の役職(ポジション)の一つに、執行役員というものがあります。そこそこ知名度が高く、皆さんの勤務先にももしかしたら存在する役職ではないでしょうか。

執行役員というと、一般的には会社の中でも偉い方(高い役職の方)が務めます。対外的な場面において重要な仕事を任されるなど、事業を行ううえでの責任者となっていることが多い役職です。

特に名刺交換の場面において、執行役員という肩書があれば、外部の人間から見ると重役の方が出てきたと思うことでしょう。

しかし、この執行役員というポジション、「役員」とついていますが法人税法上の役員に該当しません。

執行役員は役員ではない

執行役員は「役員」とついていますが、法人税法上の役員に該当しません。

法人税法第2条に、取締役をはじめとして役員に該当するいくつかの役職が挙げられています。

ただし、「執行役員」についての記載はありません。

従って、通常、執行役員という役職は法人税を計算する上では役員として取り扱われません(会社の株を保有している場合や、委任契約かつ会社の経営方針に参画している場合などは、役員とみなされるケースもあります)。

つまり、執行役員は名前に「役員」と付きますが、法人税の計算を行ううえでは役員として取り扱わず、一般の従業員として取り扱われます。

よって、役員給与の縛りが発生しません。

司法書士報酬を弊社負担!税理士と司法書士の報酬ゼロ円で会社設立サポートします!(弊社との税務顧問契約が条件です)

\自分で手続きするよりお得!無料設立サポート!/

役員ではないことによるメリットがある

執行役員は給料を増減させることの制限が無い

法人税を計算する上において、役員に該当する場合は様々なデメリットがあります。例えば、給料についての制限があります。

法人税等は利益に対してかかる税金です。従って、この考えに基づけば社長(役員)の給料を増やせば簡単に利益を減らし、法人税を節税することができてしまいます(給料を増やせばその分所得税が増えるので、法人税・所得税トータルの税金の支払いが増えることもあるので事前の検討が大切です)。

役員の給料は、特に中小企業においては社長の一声で簡単に増減させることができます。「今年は利益が〇万円出そうだ、全額自分(社長)の給料として支払い、利益を削って法人税の節税をしよう」。そのような利益操作手段として、役員の給料は簡単に動かすことができます。

従って、役員の給料はむやみに増減させると、給料の一部を会社の経費として認めないという法人税法上の取り扱いがあります。役員は、基本的に1年間毎月同額の給料を支払わないと、給料の一部を経費として認めない(=税金の支払いが増える)仕組みになっているため注意が必要です。

なお、執行役員は法人税法上の役員に該当しないため、この制限がありません。6月に給料アップ、8月に給料アップ、9月に給料ダウン、12月に給料アップと毎月のように給料の増減を行ったとしても、基本的には給料の全額が経費として認められることになります。

執行役員は責任が小さい

執行役員は会社法上の役員にも該当しません。

取締役(社長など)が経営に失敗した場合は、株主総会の決議で解任されたり損害賠償責任を負う可能性があります。

一方、執行役員は役員に該当しないため、これらのリスクが無く、責任が小さいです(失敗した場合は解雇されるかもしれませんが)。

外部の方から見れば執行役員というのは重要なポジションですが、経営面、税金面から見ると柔軟な対応ができる等のメリットが多い役職です。

税金面だけ考えた場合は、外部とのやり取りが多い優秀な従業員は取締役にせず、執行役員の役職を持っていただくという選択肢もアリかもしれません。

役員の給料をいくらにするべきかの判断は難しい

役員に給料をいくら支払うかの判断基準は、税務上の観点だけ見てもまだまだあり、複雑なものです。もちろん税務以外に法務上の問題等も多々あり、一概にいくらにするべきかの明確な判断基準はありません。

弊社では、顧問契約を結んでいただいているお客様には上記のようなお話、ご提案を普段からご提供しております。税金の話は難しいですが、後付けだと対策できないことが多く、1度決めてしまってからではもう遅いということも多々あります。

私たちは、税務・会計を単なる事後処理とせず、事前に面談の時間をいただき、対策を打つことで会社経営のサポートを行っています。

起業後、給与計算はどうすればいい?

起業直後に大変な手続きの一つとして、給与計算が挙げられます。

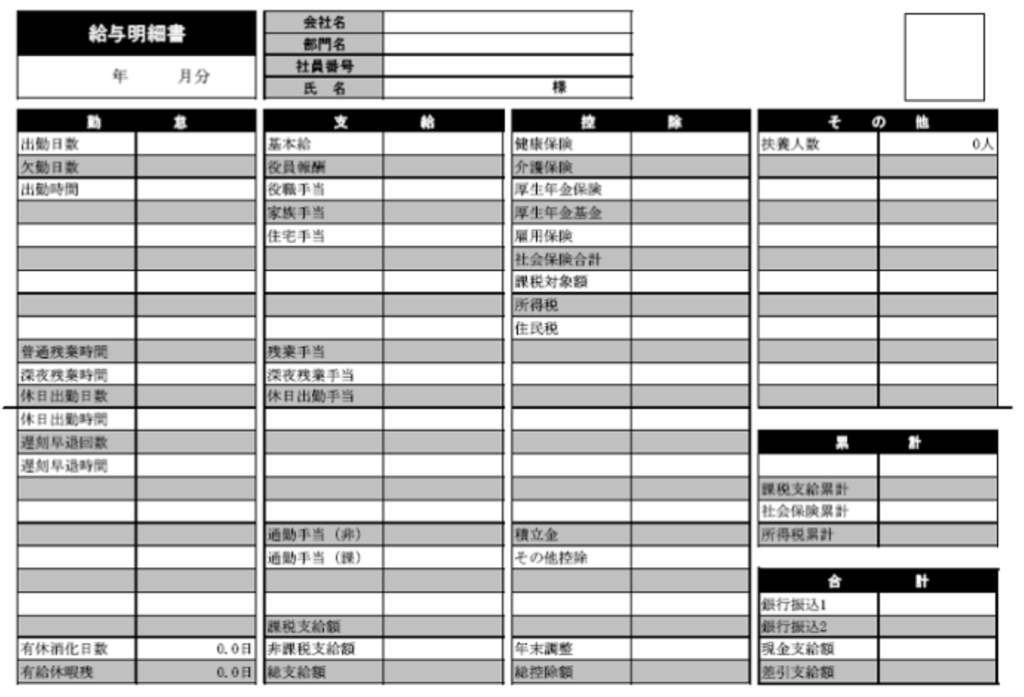

サラリーマン時代は、会社から給料が振り込まれる際,以下のような給与明細書が発行されていたことでしょう。

給料は、基本給や残業代などの総支給額から、社会保険料や源泉所得税などが天引き(控除)されて振り込まれます。

しかし、自分が経営者になったのであれば、従業員や社長である自分自身に対して給料を支払う際、これらの社会保険料や源泉所得税を天引きすべき金額も計算しなければなりません。

給与計算の流れは大変です

給与計算を行うためには最低限以下の計算や手続きが必要です

- 社会保険料を計算する必要あり

- 雇用保険料を計算する必要あり

- 源泉所得税を計算する必要あり

- 住民税の特別徴収を行う必要あり

- 給料を振り込む

そのほか、従業員からの立替経費があればそれらも社内で集計してあわせて支給する必要があります。

1.社会保険料を計算する

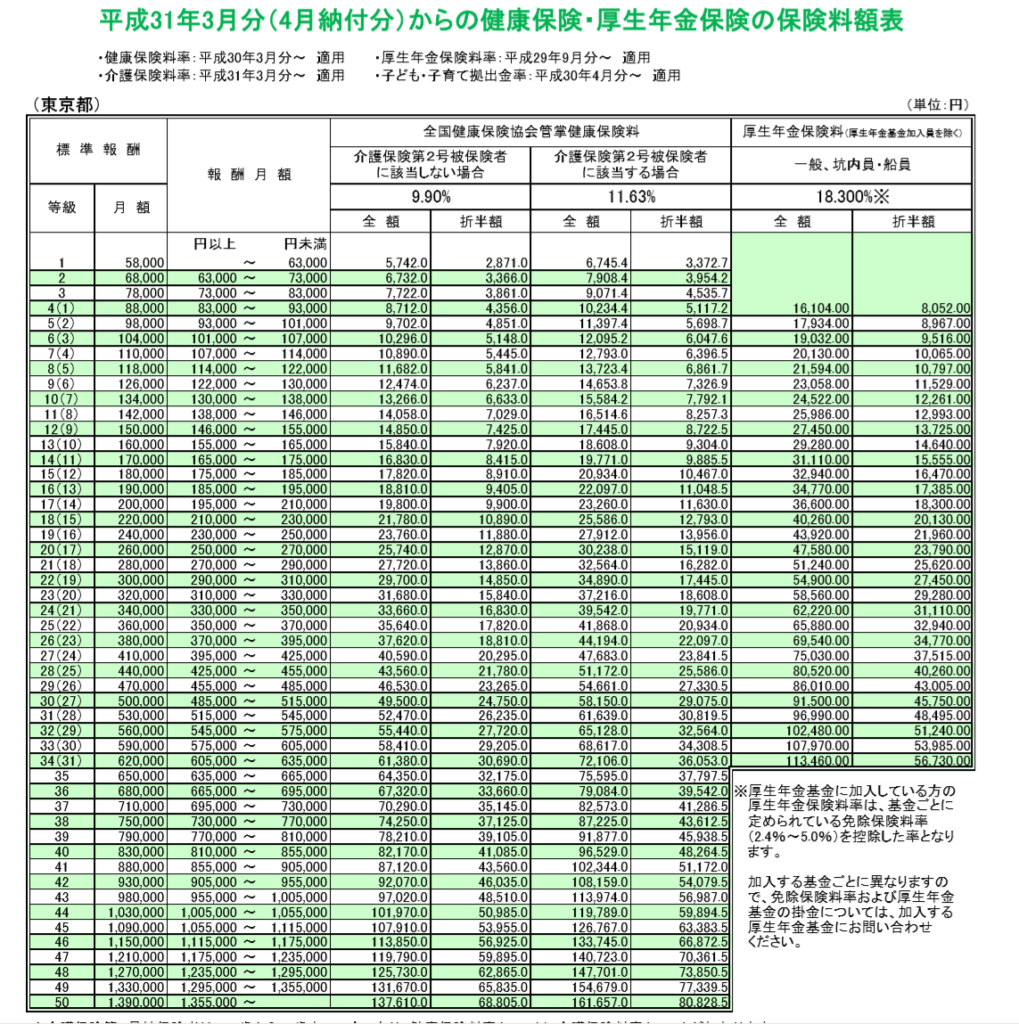

まず従業員ごとに、給料から天引きすべき社会保険料を計算する必要があります。

具体的には上記の表に当てはめて計算を行いますが、これが意外と厄介です。

給与支給額が大きくなるにつれて社会保険料の金額はあがりますが、当然従業員によって支給する給与額が異なります。従って、従業員ごとに天引きすべき社会保険料を計算する必要があります。ご自身1人だけの給料であればまだしも、従業員が10人、100人といると、本業に割くべき時間を取られてしまいます。

なお、毎月の給料は残業代(時間外手当)などによって変動するため、事前に標準報酬月額というものを算定し、1年間同額の社会保険料を天引きすることが原則となっています。ただし、通常の経営者であれば”標準報酬月額って何?”というところから始まりますので、社会保険料の勉強に時間を割くぐらいであれば,社労士さんの手を活用することで時間もコストも削減できるでしょう。

2.雇用保険料を計算する必要あり

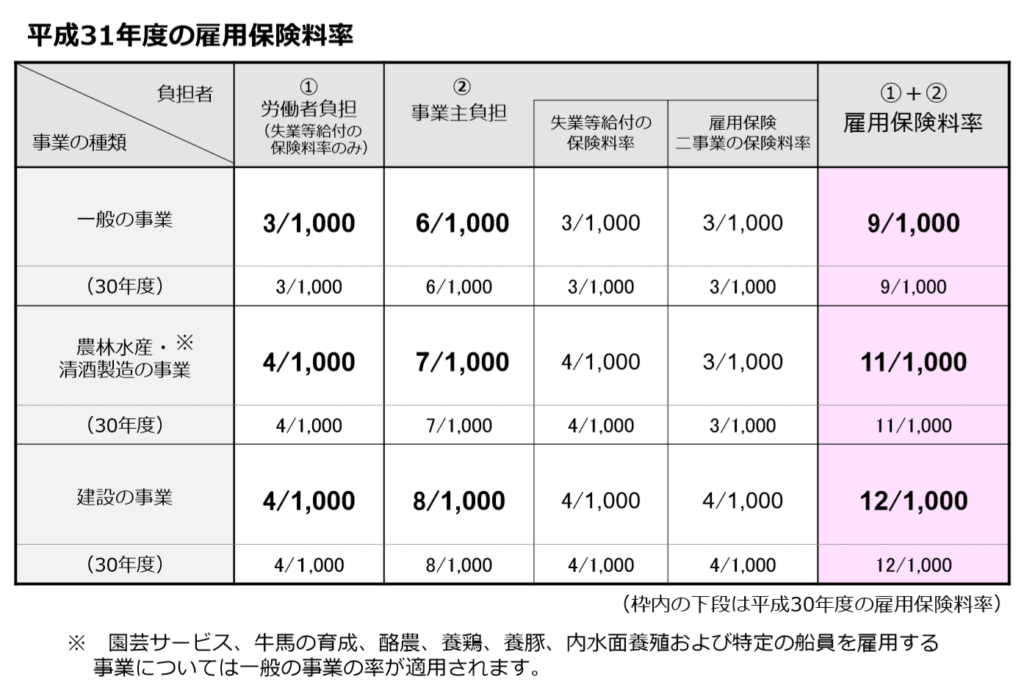

給料からは雇用保険料というものも天引きします。雇用保険料は業種によって保険料率が異なり、毎月の賃金総額ベースで算定を行います。

3.源泉所得税を計算する必要あり

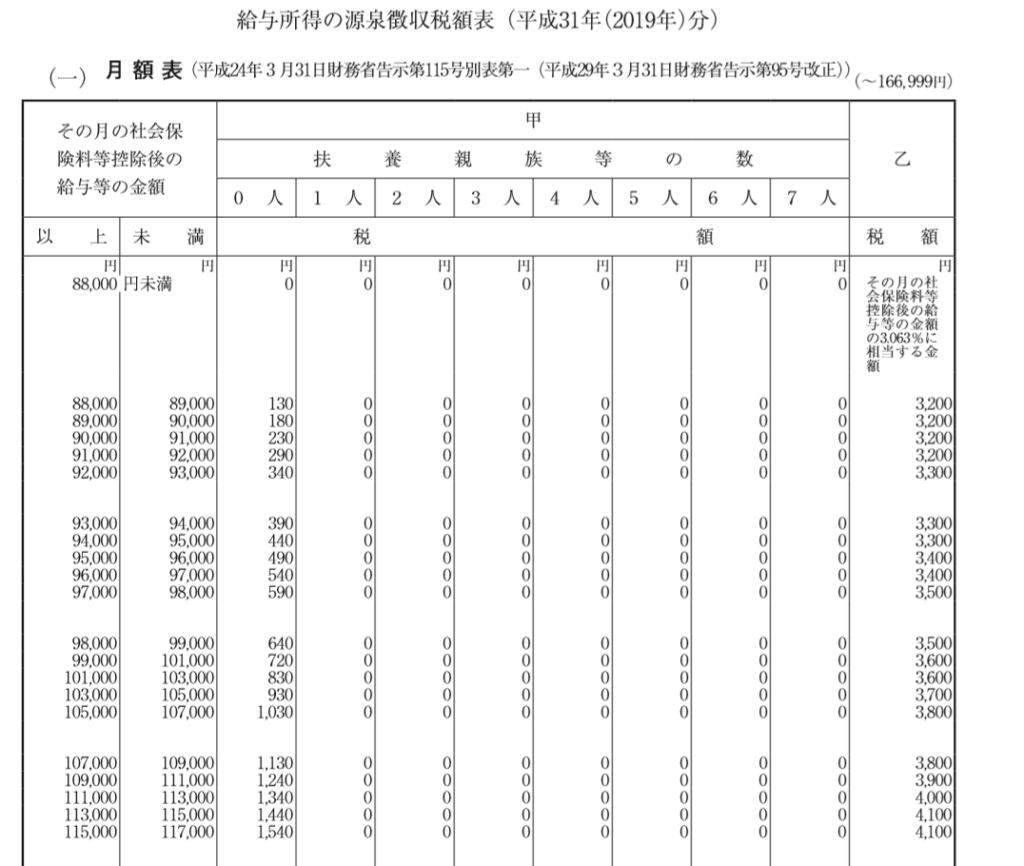

社会保険料、雇用保険料を計算した後は、今度は源泉所得税を計算する必要があります。源泉所得税もまた、以下の表に当てはめて計算を行います。

上の方に”扶養親族等の数”と記載がありますが、配偶者の方やお子さんなど,何人扶養しているかによって天引きすべき源泉所得税の金額は異なります。

また、源泉所得税は給料から社会保険料と雇用保険料を控除した後の金額をベースに計算を行います。つまり、従業員の個別事情に応じて給料の総支給額の計算、社会保険料の計算、雇用保険料の計算を行ってからでないと、源泉所得税の計算ができないという大変な流れになっています。

司法書士報酬を弊社負担!税理士と司法書士の報酬ゼロ円で会社設立サポートします!(弊社との税務顧問契約が条件です)

\自分で手続きするよりお得!無料設立サポート!/

4.住民税の特別徴収を行う必要あり

よく新卒2年目から住民税がとられると言いますが、個人住民税についても原則として給料から天引き(特別徴収)して支払います。これは区役所等から天引きすべき金額の連絡が来ます。

5.従業員に給料を振り込む

給与の総支給額から、上記で計算した社会保険料や源泉所得税などを差し引き、従業員の預金通帳に振り込みます。

起業直後の給与計算は社会保険労務士(社労士)に依頼することをお勧め

給与計算の要点を解説しましたが、実際はもっと複雑で大変です。

給与計算は経営を行ううえで避けて通れませんが、ここに時間をかけていては本業に集中することができません。

そんなときは専門家の手を活用することをお勧めします。

現在はシステムによって給与計算の手続きが簡便化していますが、やはり従業員の個別事情の設定は必要であり、また、最後は人の目でチェックを行う必要があるため大変です。

給与計算業務や社会保険関係の書類提出などの手続きは,社会保険労務士(社労士)が得意とする分野です。

弊社は各種士業とのネットワークを持っているため、提携している社会保険労務士事務所と協同し、給与計算から年末調整までトータルでの対応が可能です。

司法書士報酬を弊社負担!税理士と司法書士の報酬ゼロ円で会社設立サポートします!(弊社との税務顧問契約が条件です)

\自分で手続きするよりお得!無料設立サポート!/