税理士など士業への報酬は源泉所得税(源泉徴収)が必要!

弁護士や司法書士、社労士や税理士など、士業への報酬は源泉所得税の徴収が必要です。

一時的に資金繰りが良くなりますが、所得税を支払うタイミングが変わるだけです。

この記事では、どういったときに源泉徴収を行う必要があるか、なぜ毎月納付しなければならないか新宿の税理士 坂根が解説します。

<ポイント>

- 従業員への給料や士業など専門家報酬は源泉徴収が必要

- デザイン関係などの報酬も源泉徴収が必要

- 源泉所得税の支払いは所得税の一部前払い

- 専門家報酬でも、弁護士法人や税理士法人など、法人の場合は源泉徴収が不要

- 源泉所得税は毎月納める

- ただし、税務署に届け出を出すことによって小さな会社は毎年1/20、7/10の年2回払いにすることが可能

人を雇えば新卒でも月に20万円、30万円かかるため、当然ですが赤字価格。長期的に付き合える方限定です。

弊社は東京の新宿でスタートし、現在の拠点は秋田市にありますが、Zoomなどオンラインミーティングの利用が可能であれば遠方の方も対応していますので、お気軽にご依頼ください。

\創業3年以内の法人限定/

秋田税理士事務所(秋田県秋田市)源泉所得税とは

源泉所得税とは

源泉所得税とは、従業員や派遣の方などに給与を支払う際、天引き(源泉徴収)を行うものです。

個人の方々が1人1人国に所得税を支払うのはとても大変です。

従って、会社の経理の方などが全員が支払うべき税金相当のお金を預かっておき(控除しておき)、国にまとめて支払うことになっています。

サラリーマン時代は会社が支払ってくれていたので、起業して初めてそのような仕組みになっていたことを知る場合が多いです。

士業などに対する支払いも源泉所得税の天引き(源泉徴収)が必要

源泉所得税は給料に対してのみ発生するものではありません。

代表例として、個人事務所の弁護士や司法書士、税理士などに対する報酬の支払いについても天引きが必要となります(※弁護士法人など、法人化している場合は天引きが不要です)。

その他、作家の原稿料などについても天引きが必要ですが、代表的なものは士業に対する報酬です。

いずれにせよ、相手方が発行する請求書に源泉所得税の金額が書かれているため、それを基に管理を行えば良いでしょう。

源泉所得税は、原則として毎月納付

源泉所得税は、天引きした月の翌月10日までに国に支払わなければなりません。

毎月の源泉徴収税額を把握し、翌月10日までに支払うというのは期限も短く、また、手間がかかります。

通常の事業を行う方に、税理士への年1回丸投げ決算プランがお勧めできない理由の1つでもあります(年1回だと源泉所得税の管理ができず、納付漏れを起こす可能性があります)。

会社規模が大きくなると従業員や支払先が増えるため、源泉所得税の管理が難しくなります。

いずれは経理部を抱え、内製化する必要がありますが、会社規模が小さいうちは社労士などの専門家に関与していただき、給与計算や源泉所得税の管理を依頼するケースも多いです。

源泉所得税の納付を半年に1度にする方法

源泉所得税は原則として毎月納付しなければなりませんが、裏技として半年に1度の支払いにする方法があります。

「源泉所得税の納期の特例」という書類を事前に税務署に提出しておくことで、半年分の源泉所得税をまとめて支払うことができます。

<源泉所得税の支払い時期(納期の特例)>

- 1~6月分→7月10日

- 7~12月分→翌年1月20日

弊社では、法人設立時にこの書類の提出もあわせて対応していますが、稀に提出していない事務所や、設立相談を司法書士の方のみにお願いしており、これらの書類が提出されていないケースも見受けられます。その場合には毎月源泉所得税を納付する必要があるため注意が必要です。ただし、従業員が10人未満などの条件があったり、支払いの種類によっては、毎月納付しなければならないものもあるので注意が必要です。

なお、起業したのなら税理士と顧問契約を結びましょう、悩む時間がもったいないからです。

秋田税理士事務所では、「今は売上が少ないので勘弁してほしいけど、成長したらしっかり払います」という方限定ですが、業界最安水準の月額1万円から税務顧問サービスをご提供しています。決算も通帳や領収書の丸投げで対応しています。人を雇えば新卒でも月に20万円、30万円かかるため、当然ですが赤字価格。長期的に付き合える方限定です。

弊社は東京の新宿でスタートし、現在の拠点は秋田市にありますが、Zoomなどオンラインミーティングの利用が可能であれば遠方の方も対応していますので、お気軽にご依頼ください。

\創業3年以内の法人限定/

秋田税理士事務所(秋田県秋田市)源泉徴収が必要なケース

所得税の源泉徴収が必要な場面は数多くあります。

| 場面 | 税率 |

| 給料を支払ったとき | 給与額に応じて(源泉徴収税額表を参照) |

| 講演料・原稿料を支払ったとき | 100万円以下なら10.21%、100万円超過部分は20.42% |

| 士業への報酬を支払ったとき | 同上 |

| 外国法人や非居住者に国内源泉所得の支払いをするとき | 日本の所得税法、外国の法律、租税条約などを確認 |

上記はあくまでも代表的なものですが、現実的に気にすべきは、給料を支払ったときや士業への報酬を支払ったときがほとんどでしょう。

ただし、源泉徴収すべき金額は一律ではありませんし、システムですべて把握することができませんので、これらの支払いがあるときは必ず調べて徴収すべき金額を確認しましょう。

源泉所得税を電子納税するという選択肢

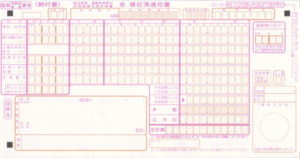

源泉所得税は、一般的に以下のような紙の納付書(所得税徴収高計算書)を銀行に持ち込み、支払いを行います。

ただし、源泉所得税の制度ができたのは昭和15年です。昭和が終わり、平成も終わり、今は令和の時代です。

つい最近から、Web上で銀行からの引き落とし指示を行う方法(ダイレクト納付)が創設されました。ITリテラシーが高い方はダイレクト納付を利用して電子納税を行うと、社内にいながら納付を行うことができます。

なお、ダイレクト納付は対応している金融機関が限られ、また、事前に税務署への届出書の提出が必要であったり、税額を自分で打ち込んだりする等の手間がかかります。

従って、起業して間もない方であればあまりお勧めはできず、残念ながら紙の納付書を基に銀行の窓口で納付することがまだまだ一般的です。

現状、ダイレクト納付は法人税などの国税についてのみ対応しており、地方税については対応していない、何とも微妙な制度になっていますので、始める際は税理士に相談することをお勧めします。

なお、起業したのなら税理士と顧問契約を結びましょう、悩む時間がもったいないからです。

秋田税理士事務所では、「今は売上が少ないので勘弁してほしいけど、成長したらしっかり払います」という方限定ですが、業界最安水準の月額1万円から税務顧問サービスをご提供しています。決算も通帳や領収書の丸投げで対応しています。人を雇えば新卒でも月に20万円、30万円かかるため、当然ですが赤字価格。長期的に付き合える方限定です。

弊社は東京の新宿でスタートし、現在の拠点は秋田市にありますが、Zoomなどオンラインミーティングの利用が可能であれば遠方の方も対応していますので、お気軽にご依頼ください。

\創業3年以内の法人限定/

秋田税理士事務所(秋田県秋田市)