決算書はなぜ作成するの?起業・会社設立に強い新宿の税理士が解説

決算書って何で作成しないといけないの?面倒だよ・・・

法律で作れと言われてますからね。

決算書は少なくとも年に1回は作成しなければなりませんが、実際は年に1回どころか、自主的に毎月決算書を作成している会社が殆どです。

この記事では、次の4つについて税理士の坂根が解説します。

<ポイント>

- 「決算書」とは?

- 決算書にどのような種類があるか、見方について

- 決算書を作成しないといけない理由

- 決算書を毎月作成した方が良い理由

司法書士報酬を弊社負担!税理士と司法書士の報酬ゼロ円で会社設立サポートします!(弊社との税務顧問契約が条件です)

\自分で手続きするよりお得!無料設立サポート!/

決算書とは?

決算書とは、会社の利益や財産の状況などを把握するための資料であり、いわば企業における家計簿です。

決算書には様々な種類がありますが、代表的なものは以下の4書類です。

- 貸借対照表(B/S)

- 損益計算書(P/L)

- 販売費及び一般管理費の明細書(SGA)

- 株主資本等変動計算書(S/S)

一つずつ、解説していきます。

貸借対照表(B/S)について

貸借対照表(B/S)とは?

「貸借対照表」とは、会社の財産や債務がいくらあるか。会社の財政状態を示した書類です。

これを見ることによって、会社にどんな財産がいくらあるのか、また、会社が抱えている借金や未払いの外注費用がいくらあるか等を把握することができます。

「損益計算書」が会社の利益を表す書類であるのに対し、貸借対照表は会社の財政状態、つまり、会社にいくらお金があるのか、いくら借金があるか等を確認することができる書類です。

貸借対照表(B/S)で何を確認できるの?

上記の貸借対照表を確認することによって、会社がどのような手段でお金を集め、そのお金をどのようなモノに運用しているかを確認することができます。

会社が資金調達した金額は、貸借対照表の右側(貸方と呼びます)に記載されます。

融資を受けたり、株式の発行などを行い、会社はお金を集めます。

その他ツケ払いのものなど、将来的にお金が出ていくものも貸借対照表の右側に記載されます。

基本的に貸借対照表の右側は、会社の資金調達手段が記載される場所です。

一方、貸借対照表の左側(借方と呼びます)を見ると、会社が調達したお金を、現金のまま持っているのか、それとも備品を購入したのか、商品の在庫を抱えているか等を確認することができます。

このように、貸借対照表の左側は、会社が調達した資金をどのようなモノに運用しているかを確認することができます。

で、何がわかるの?と言われれば、

たとえば預金が500万円ある状態で負債が1,000万円あった場合など、資金繰りがショートする危険性などを事前に把握することができます。

毎月、預金通帳を見ているだけでは把握できません。

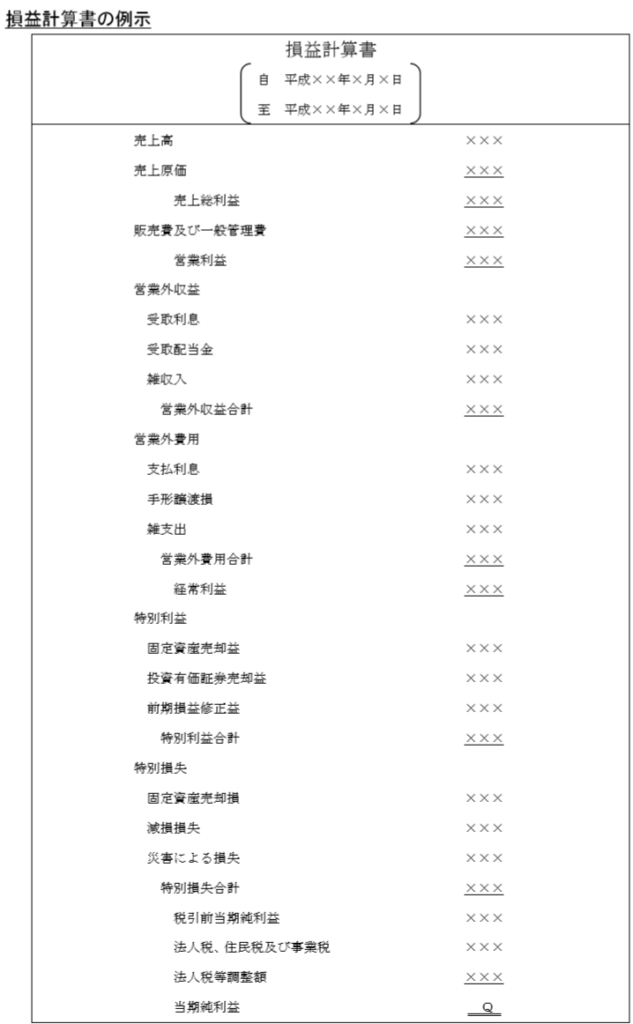

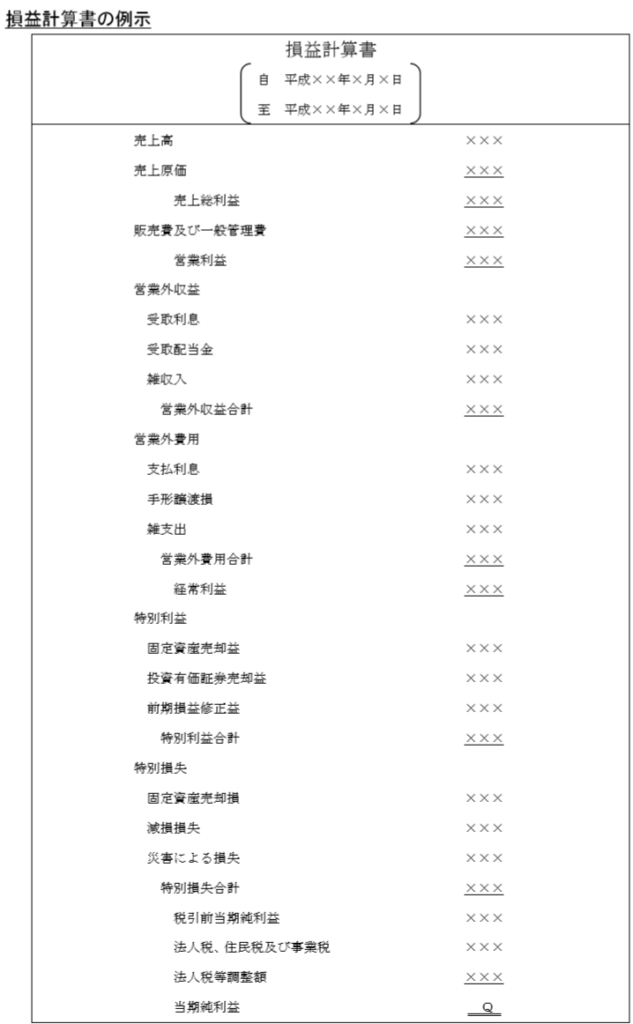

損益計算書(P/L)について

損益計算書(P/L)とは?

「損益計算書」(Profit and Loss statement 略してP/L)とは、会社の経営成績、つまり、売上などの収益や経費を、会計のルールに則って集計等を行い、1年間の利益を報告するための計算書類です。

つまり、「損益計算書」とは、会社が1年間で稼いだ利益を計算した書類です。

売上がいくらあっても、経費がそれ以上にかかっていれば利益は出ませんし、売上至上主義に陥らず、きちんと利益を上げているかを把握するために、損益計算書の確認は最低限必須です。

損益計算書を見ることによって、会社がいくら売上を計上したのか、いくら経費がかかり、最終的に手元に残った利益がいくらなのかを把握することができます。

起業当初は、まずは売上をたてることに必死になるかと思います。ただ、いくら売上をたてても利益が残っていなかったら意味が無いですから、ちゃんと利益が出ているかな?という確認を行うために損益計算書が必要です。

損益計算書(P/L)で何を確認できるの?

損益計算書では先ほど示したように、利益がいくら出ているのかを確認することができます。

そのほか、利益を細分化し、どうやって儲けたか確認することができます。

利益を細分化し、どうやって儲けたか確認できる

損益計算書では、会社が儲けた利益をいくつかに細分化することができます。

- 営業活動によって稼いだ利益(営業利益)

- 営業活動以外の儲けを加味した利益(経常利益)

- その年に限って発生した特殊事情等による儲けを加味した利益(税引前当期純利益)

- 法人税の支払いを考慮した、最終的に手元に残るべき利益(当期純利益)

「会社の儲け」といっても、売上が全てではありません。

助成金や補助金による収入、借金の利息支払い等を考慮し、経費を差し引きし、残ったのが利益です。

損益計算書を見れば、たとえば次のことがわかります。

- 今年は赤字だったけど、よく見るとパソコンを3台買ったから赤字だっただけ(それ以外は順調だった)

- 今年は黒字に落ち着いたけど、実は営業活動だけ見ると赤字だった

こういった確認を怠ると、会社は回っているけど実は儲かっていなかった、預金通帳の残高は増えているけど、借り入れが増えているだけで実は儲かっていなかった、という事態に陥る可能性があるため注意が必要です。

会社の利益の内訳

会社の利益は、次の区分によってもわけることができます。

<会社の利益区分>

- 営業活動による儲け

- 本業の売上による利益を指します。売上から、人件費や会社の家賃、電話代、会議費など、営業活動(本業)の売上から営業経費を差し引いた儲けを言います。

- 営業活動以外の儲け

- 例えば預金利息や子会社から受けた配当金など、本業以外の活動から生じた儲けを言います。

- その年に限った特殊事情による儲け

- 例えば土地の売却や災害時におりた保険金など、頻繁に発生しないその年独自の特殊事情による儲けを言います。

損益計算書の末尾にある「当期純利益」だけを見ても、会社が何を理由に儲けたのか把握することはできません。

損益計算書などの決算書は、上から下まで意味がある書類です。

どのような理由で儲けたかは、社長自ら確認できる力を身に着けておくことが望ましいです。

そのため、弊社では、3か月に一度を目安に、決算書やその他資料を見ながらミーティングを行っています。

なお、上記の一般的な損益計算書では、複数の事業を行っている場合の部門別管理(例えば営業第1部門、第2部門)ができません。

会社が大きくなれば自社で財務分析を行うため、経理部員を雇い、部門ごとの利益を把握できるようにしていきましょう。

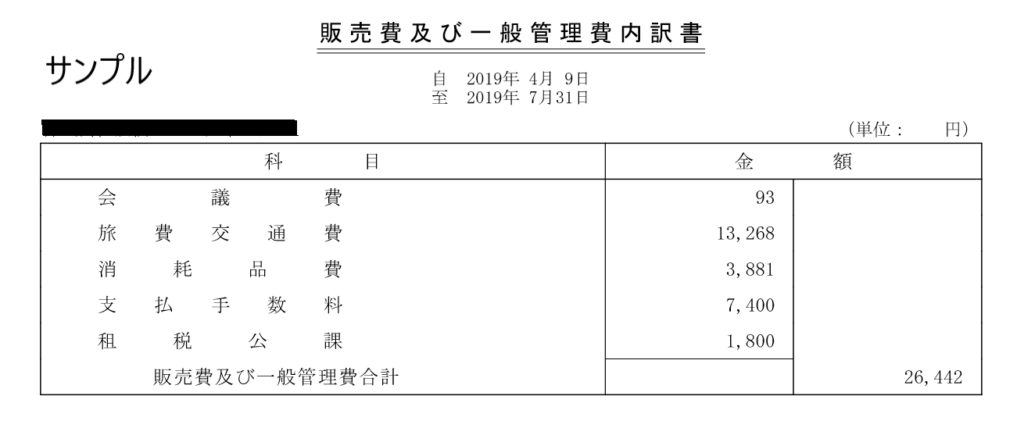

販売費及び一般管理費の明細書(SGA)について

販売費及び一般管理費の明細書(SGA)とは

「販売費及び一般管理費の明細書」(SGA)とは、損益計算書の「販売費及び一般管理費」の内訳を示した書類です。

会社の1年間の利益は損益計算書(P/L)において確認することができますが、このうち、通常の営業活動に応じて発生した経費は、「販売費及び一般管理費」にまとめて記載がなされます。

上記を見るとわかる通り、会社の営業活動に伴い生じた主な経費は「販売費及び一般管理費」に集約されており、損益計算書上ではその内訳がわかりません。

従って、販売費及び一般管理費の明細書と呼ばれる、経費の内訳書の作成が求められます。

具体的には、以下のような資料です。

一言で「経費」と言っても、経費には様々な種類があります。

会社を経営するうえでは、従業員の給料、保険料、あるいは交際費など、様々な経費(支払い)が発生します。

しかし、損益計算書では、会社の営業活動に関する経費は「販売費及び一般管理費」として一括表示がなされ、その内訳がわかりません。

従って、損益計算書とは別に、販売費及び一般管理費の明細書を作成し、細かい経費の内訳を確認する必要があります。

なお、販売費とは、商品や製品などの販売に関連して発生する費用であり、一般管理費とは、会社の管理業務に関連して発生する費用を指します。

販売費も一般管理費も本来区分されるべきものですが、これらを明確に区分することは困難です。

従って、これらを総称して「販売費及び一般管理費」と呼ばれています。

※損益計算書に販管費の内訳表示を行わない理由は、会社の営業活動に関する経費が多岐にわたるためです。もし、損益計算書に個別に経費の内訳を表示した場合、会社がいくら、どのように稼いだか、概観を把握しにくくなってしまいます。そのため、別途、販売費及び一般管理費の明細書を作成します。

販売費及び一般管理費は発生した年度の経費になるものが多い

販売費及び一般管理費は売上原価などと異なり、売上と直接紐づけることが困難です。

例えば、販売費及び一般管理費に区分されるものとして、以下のような経費があります。

- 役員報酬

- 給料手当

- 賞与

- 法定福利費

- 福利厚生費

- 荷造運賃

- 販売手数料

- 広告宣伝費

- 旅費交通費

- 接待交際費

- 会議費

- 消耗品費

- 修繕費

- 水道光熱費

- 賃借料

- 保険料

- 地代家賃

- 租税公課

- 貸倒損失

- 減価償却費

- 寄附金

- 雑費 など

上記のうち、例えば給料や家賃などは売上があがらなくても毎月かかるものであり、経費と売上を直接紐づけることが困難です。

従って、これらの経費は発生した年度の費用になる、というのが会計の基本的ルールです。

売上がなくても販売費及び一般管理費に経費は集計され、赤字が蓄積されていきます。

会社の赤字が膨らんでいる場合、どのような経費がかかっているか確認するためには、販売費及び一般管理費の明細書の確認も重要です。

なお、これらの経費にかかる勘定科目は自由に設定可能ですが、一度決めた科目は継続して使い続けることが大切です。

仮に毎年科目を変更してしまうと、前年との比較ができず、コスト管理がうまくできなくなるため注意が必要です。

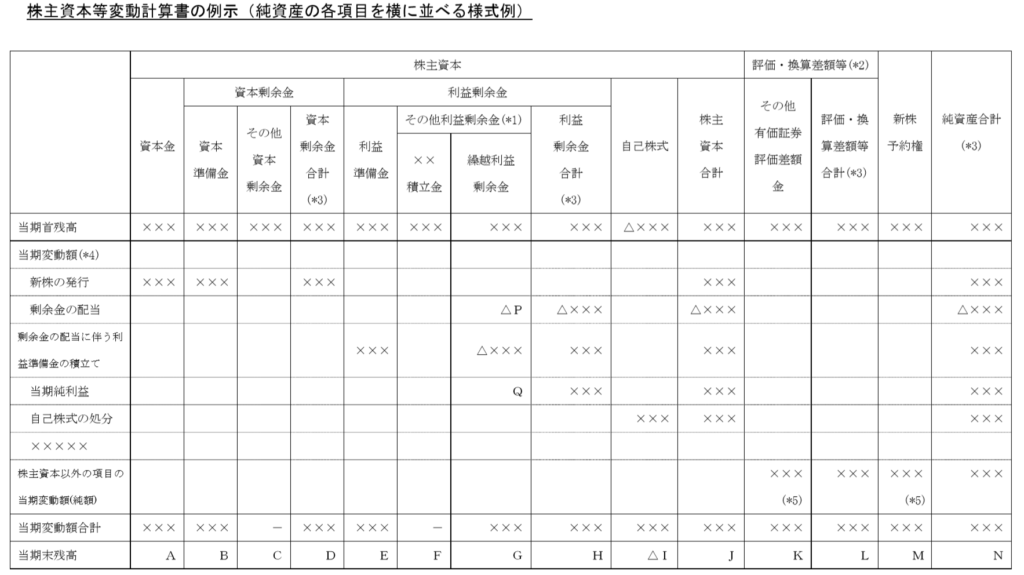

株主資本等変動計算書(S/S)について

株主資本等変動計算書とは、株主から出資を受けた資本金の増減や、会社にたまった利益の増減などを示した書類です。

資本金などの増減を確認することができる書類です。

法人の決算書の作成理由は主に3つ

貸借対照表(B/S)や損益計算書(P/L)など、会社の財政状態、経営成績を示すための書類を決算書と呼びます。

これら決算書の作成目的は大きく3つあります。

- 株主への報告や融資を受ける等、外部関係者に会社の経営状態を報告するため

- 経営改善に役立てる(内部資料として活用する)ため

- 税金の確定申告に使うため

株主への報告のため

会社は株主(出資者)のものです。

従って、毎年株主総会を開催し、株主に対して決算書について報告を行い、承認をもらう必要があります。

ただし、ベンチャー企業で出資を受けているなら話は別ですが、中小企業や起業したての会社においては株主も社長も同じ方であることが一般的なため、株主のために決算書を作成するという認識は少ない場合が殆どです。

経営判断に役立てるため(月次決算)

経営判断に役立てるため、毎月か3か月に一度程度決算書を作成するケースが多いです。

会社の決算書は、上述したように最低でも年に1回は作成しなければなりません。

しかし、大企業であれば自主的に毎月決算書を作成していることが一般的です。

理由は色々とありますが、ひとつ理由を挙げるとすれば、会社は社長1人で運営するものでは無いからです。

経営を行ううえでは社長1人の給料や売上だけを把握すれば良いわけではなく、頼れる部下に対する給料の支払いや外注費用の支払い、また、たくさんの取引先に対する売上などがあり、会社の利益状況、財産状況というのは刻一刻と変化します。

会社が黒字か赤字かわからないまま1年間経営を続けるわけにはいきません。

毎月決算書を作成し、経営陣で話し合い、また、従業員にも成果を共有することで経営の分析と改善に活かすことができます。

従って、弊社では、グラフ化した帳票を基に、毎月若しくは四半期(3か月に1度)ごとにお話しする機会を設けています。

決算書は確定申告のためのみに作成するのではなく、分析を行うことで経営判断に役立てることが大切です。

もし、「決算書の作成は年1回でいいや」と言うのであれば、まだ会社を作らない方が良いと思います。

そこまでの規模ではありません。会社設立せず、個人事業主としてスタートしましょう。

確定申告及び納税のため

確定申告のために決算書の作成を行わなければなりません。

会社は年に1度、法人税等の税金を計算した書類の提出(確定申告)と納税を行わなければなりません。

確定申告を行うためには様々な書類の作成や提出が求められますが、その中の一つとして決算書が求められています。

法人税等は会社の利益に対してかかる税金ですが、その利益の根拠となるものは会社が作成した決算書です。

従って、会社は最低でも年に1度、決算書の作成を行わなければなりません。

決算書を作成するのは会社経営の方針を決めるため

会社の儲けは、預金通帳だけ見てもいくら儲かっているかはわかりません。それは、会社の儲けとお金の増減が一致しないからです。

売上代金をお客さんに請求しても即時にお金が振り込まれるわけではなく、また、クレジットカード払いを行えば、今手元にお金があるように見えても1か月後には資金が大幅に減ります。

特に融資を受けている場合は、自分のお金と借りているお金の区別を行っておかないと、使っていいお金かどうかわからなくなります。

会社の儲けは損益計算書に表れますが、貸借対照表などあわせて見ないと、本当に儲かっているか、お金が増えているかはわかりません。上記で説明したような資料を適切な頻度で分析することで、より良い経営判断を行うことができるでしょう。

まずは売上を伸ばすことが優先ですが、そのうえで利益や財務状況の分析も行っていくことで、よりコケにくい、利益を出しやすい体質に変えていきましょう。

司法書士報酬を弊社負担!税理士と司法書士の報酬ゼロ円で会社設立サポートします!(弊社との税務顧問契約が条件です)

\自分で手続きするよりお得!無料設立サポート!/