【ポイント】顧問税理士の探し方がわからない?新宿の税理士が解説

身近に税理士がいない!だれに依頼していいのかわからない・・・

それが普通です。結論としては次の通りです。

<ポイント>

- 友人など、身近に税理士がいるならその方に依頼するのがおすすめ(親身に相談にのってくれるため)

- 起業直後→数名規模の個人税理士事務所がおすすめ(税理士が直接相談にのってくれる可能性が高いため)

この記事では、税理士に依頼できる仕事の内容と、どのような税理士事務所・会計事務所(以下、あわせて「税理士事務所」)に依頼すべきかを東京・新宿の税理士 坂根が解説します。

司法書士報酬を弊社負担!税理士と司法書士の報酬ゼロ円で会社設立サポートします!(弊社との税務顧問契約が条件です)

\自分で手続きするよりお得!無料設立サポート!/

起業直後は、開業資金の調達に営業、Webマーケティングなど、色々とやるべきことが多く、とても忙しいですよね。

そんな中、会社の決算書の作成や税金の申告書作成、社会保険の手続きなど、各種スケジュールの管理はもちろん、専門的知識が必要な業務は、一人ではとてもやっていられません。外部の専門家にサポートを依頼しましょう。

わたくし坂根は税理士ですが、それ以外にも、自身の株式会社を立ち上げていたり、起業時の相談や会社設立の相談、手続きのサポートも行っています。お気軽にご相談ください。

税理士とはどんな専門家?

税理士は税金の専門家、ただし人によって分野が異なる

税理士さんって何の専門家なんですか?身近にいなくて、確定申告をお願いできるイメージしか持っていないのですが

税理士は、ひとことで言えば「税金」に関する専門家です。

会社や個人事業主は、年に一度決算書を作成し、税務署に、税金を計算した書類の提出と税金の支払いを行わなければなりません。この一連の手続きを確定申告と呼びます。

税理士のメイン業務はこれらの決算書の作成と申告書の作成、税務署に提出する書類の作成ですが、そのほかにも、

- 税金関連のスケジュールの管理

- 届出書や申請書の作成

- 税務コンサルティング

- 融資の申請サポート

- 補助金の申請サポート

- 経営相談

など行うことが可能です。事務所によって、対応されている方、対応されていない方がいます。弊社はどれも対応しています。

顧問契約とは?

税理士の「顧問契約」とは、税金の相談の月額サブスクリプションサービスです。

会社を設立すれば、毎年いろんな手続きがあります。

<ポイント>

会社設立後に必要な手続き(税務イベントで代表的なもの)

- 確定申告(法人税、地方法人税、法人住民税、法人事業税、法人特別事業税、消費税など)

- 決算書の作成

- 年末調整

- 法定調書

- 償却資産申告

- 届出書の作成(本店移転時や代表者の住所変更時、増資時など)

毎年、いつまでに何をやらなければいけないのかを把握するのは現実的ではありません。そして、期限までに出さないと数百万円以上損するということもざらにあります。

また、税務署や区役所から書類が送られてきても、何をどうしていいのかわからない、放っておいて大丈夫なのか?心配になる方がほとんどです。

そのため、こういったイベントごとを管理してくれたり、相談にのってもらうために、経営者は皆さん、税理士と顧問契約を結んでいます。

もちろん、相談というのは税法の知識の習得や会社の状況の理解をしなければ適切な回答ができませんから、通常、単発の相談であれば1時間で2万円~10万円程度は必要です。しかし、長期的なお付き合いを前提に、月額2万円、3万円程度から相談対応する仕組みをとっているのが顧問契約という形態です。

税理士に頼まなくてもできる?

税理士さんにお願いしなくても、頑張れば自分でもてきるんじゃないかな?

そのぐらいの知識量だと、できないと思いますよ。

確定申告は税理士に依頼せず、自ら行うことができることになっていますが、専門的な知識が必要です。

個人事業主の確定申告は、ボリュームが少なければ自分でされる方もいますが、それでも最低限簿記の知識が必要であり、また、会社を設立したら税理士に頼まないと無理なレベルです。

決算書に勘定科目内訳明細書、事業概況説明書に法人税申告書など、所得税の確定申告と異なり、何十枚もの書類を作成しなければならず、自分でやるのは現実的ではありません。

計算した書類に誤りがあった場合は余分に税金を支払うことになったり、多額の罰金を支払わないといけなくなります。

また、何も税理士ができるのは確定申告の代理だけではありません。

たまに、会社設立を自分で行ったはいいものの、出すべき書類を出しておらず、大損したり、融資を受けられない、銀行口座を開設できない、という方がいらっしゃいます。

💰法人の銀行口座開設💰

がんがんRejectされてる会社の信用度がない

👇

銀行口座開設できない

👇

事業を広げられない

👇

会社の信用度が上がらないこの無限ループは

なかなかやっかいです😭— Meg | 30代ワーママ (@155naicai) July 30, 2019

てきとうに会社を設立したり、相談相手がいないと、ビジネスを成長させるために苦労します。

中小企業から上場企業まで、99%の会社で税理士が関与していることからもわかりますが、自分ですべてやろうというのは自殺行為です。

そんなことを勉強する暇があるなら売上をたてましょう。

参考:AIで全部自動でてきるのでは?→ムリです

AIが確定申告ぜんぶやってくれるんじゃないんですか?

ムリです。

少なくとも10年、20年先の技術です。

ここ数年で、インターネットバンクやクレジットカードの明細などをスキャンして自動記帳してくれるシステムが出てきましたが、それだけでは完結できません。

システムは、正しいことも間違ったことも、指示した通りに実行してくれるだけです。

たとえば、次の問題があります。

- システムでは適切な経費の判断ができないため、経費に該当するかどうかの判断は自分自身で行わなければいけません。

- 書類を読み込むだけのため、預金残高がマイナスになっていたり、ただ取り込んだだけだと誤った書類が作成されます。

- 税務署などに提出が必要な書類(届出書など、税金の支払い額が大きく変わる書類もあります)の提出のタイミングを教えてくれるわけではありません。税金の手続きには期限があるため、1日期限が過ぎただけで数百万円以上損するケースもあります。

- 税法の改正は毎年行われます。会計ソフトはあくまでも会計のことしかできませんので、税務の自動化は開発コスト的にまだまだ未完成です。

- 将来への提案が一切ありません

- 税務調査が入ったときに誰も助けてくれません。

特に、届出関係を税理士以外の方が管理するのはあまり現実的ではありませんね。

たとえ取引規模の小さい個人事業主であっても、簿記の知識が無いのであれば税理士に記帳から依頼した方が良いですし、お金がないから顧問税理士をつけなくていいという考えであれば、そもそもビジネスに向いていません。自分の時間単価も考えましょう。

税理士事務所の違いって何?

数多くある税理士事務所は一体何が違うのか、確認していきましょう。

- 専門領域の違いがある

- 担当者が税理士とは限らない

- 参考:大手の税理士事務所に頼まない方がいい理由

専門領域の違いがある

医者に外科医・内科医・耳鼻科医と得意分野があるように、税理士にも専門分野があります。

特に税理士事務所の規模が大きければ大きいほど、次のように、専門分野によって担当者がわかれているケースが多いです。

- 法人担当(株式会社のお客さんを担当する人)

- 個人担当(個人事業主のお客さんを担当する人

- 相続税のみ担当する人 など

税理士に依頼する際は、担当となる方の専門分野について確認してみるのも良いでしょう。

なお、弊社では20代・30代のお客様が大半を占めており、特に起業家の支援を得意としています。

関連記事:起業家の割合は20代が最も多い。開業時に苦労することは?税理士が解説

担当者が税理士とは限らない

担当者が税理士かどうかの違いがあります。

一般的に、税理士事務所では、所長がお客さんとの窓口を担当するのであれば税理士が1人、スタッフ(パート、アルバイト含む)6人程度の構成の規模です。

しかし、ある程度の事務所規模になると、税理士資格を保有していない人を雇い、お客さんとの窓口をすべてスタッフが行うケースが多いです。

大手の事務所に頼んだとしても、新卒1年目の担当者が付き、管理がずさんなケースも見受けられます。

彼らは、あくまでもサラリーマンとしての位置づけのため、起業家と同じ立場で相談にのってくれることはありません。

税理士事務所に依頼する際は、担当者が税理士かどうか、仮に税理士でなくても、誰が担当になるかという点は確認しておきましょう。

大切な情報を預ける先ですので、信頼できる相手に託しましょう。

参考:大手の税理士事務所に頼まない方がいい理由

起業直後に大手の事務所に依頼することはおすすめしません。

大手の税理士事務所の場合、人数が多すぎて、誰が担当者になるかがわからないからです。

経営の相談にのってほしいのに新卒1年目が担当につき、相談する意味が無かったり、コミュニケーションが不足しており、誤った情報を基に申告書が作成されてしまうケースもあります。

税理士業務のノウハウは、税理士事務所ではなく、税理士ひとりひとりに蓄積されます。

したがって、税理士事務所の規模は重要でなく、誰が担当してくれるかが重要です。

起業当初は、親身に寄り添ってくれる個人若しくは数名規模の税理士事務所を探すと良いでしょう。

起業家は若手の税理士を探しましょう

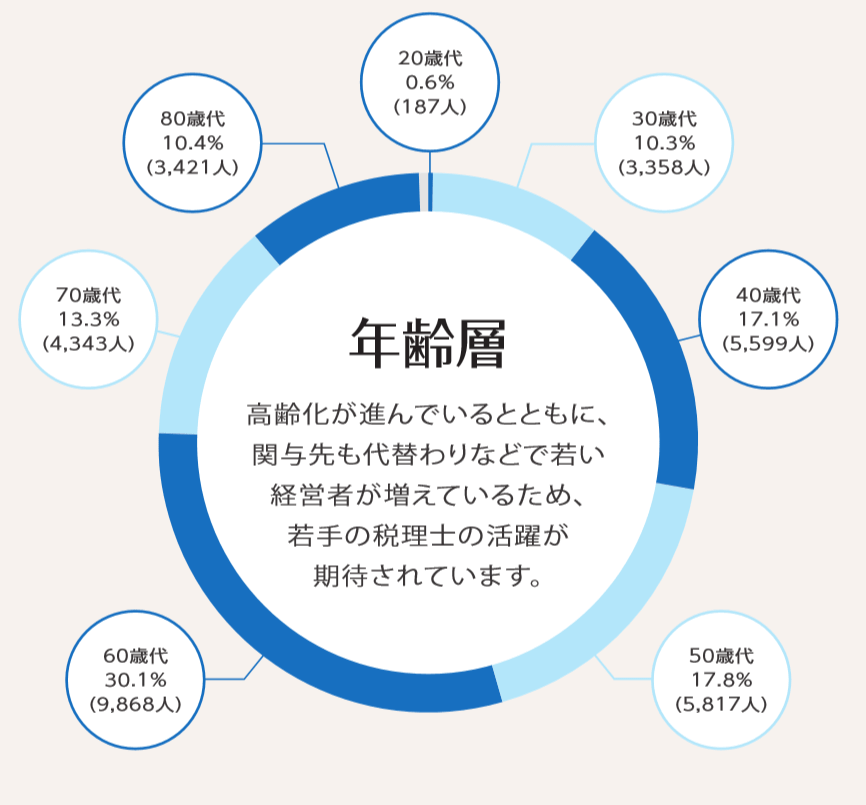

税理士の平均年齢は60代

税理士の平均年齢は60代です。

なぜこんなに平均年齢が高いのかと言えば、税理士試験の難易度が高いことが理由の一つとして挙げられます。

税理士試験は、「法人税法」や「相続税法」など、複数の税目のうち5科目合格すれば良いのですが、1科目あたりの合格率が約10%と狭き門であり、20代の税理士は1%しか存在しないという事情があります。

60代の税理士に相談するのは、はばかられるかもしれません。

弊社では30歳前後の税理士が担当につきますので、ご安心ください。

超優秀な税理士を探すには?

超優秀な税理士は一見さんお断り、信頼できる人からの紹介しかありません。

事務所のホームページを持っていなかったり、ネット経由で探せないことも多いです。

しかし、既に十分な数の顧問先がいるため、これ以上お客さんを抱えることができなかったり、時間単価が高く、見合わないことが考えられます。

もし、身近な方に優秀な税理士を紹介してもらえる場合、一度聞いてみると良いかもしれませんね。

若い起業家には、スピード感がある若い税理士がお勧め

起業家の仕事にはスピードが求められます。

1人、2人で仕事をしているなら、決定権はすべて自分にあるためサクサク決められます。

しかし、もし大手の事務所に依頼した場合はどうでしょう。

今すぐ相談にのってほしいときでも、上司に確認が必要だったり、多くのタスクを抱えているため、後回しにされかねません。

彼らは単なるサラリーマンです。急ぎの要件だと伝えたとしても、そんなことは何も考慮してくれません。

また、高齢の税理士に依頼した場合は、一旦事務所の受付を通してからでないと連絡ができなかったり、平日の営業時間内にしか連絡がつかなかったりするケースも多いです。

一方で、若手の開業税理士の場合は、フットワークが軽かったり返信が早い方が多いです。

最近ではLINEやChat workで気軽に相談できる税理士もおり、スピード感や気軽さが若手税理士のウリのひとつと言えます。

付き合いやすい人かどうか

結局、誰に頼めば良いかわからない場合、相談しやすい税理士かどうかを指標にすると良いでしょう。

経営を行ううえで税理士とは何年、何十年の付き合いになります。

従って、自分にとって相談しやすい人に頼むことが一番大切です。

手前味噌ですが、弊社はありがたいことに、多くの感謝の声をいただいております。

※旧社名

定期的に面談して、売上を上げていきませんか?

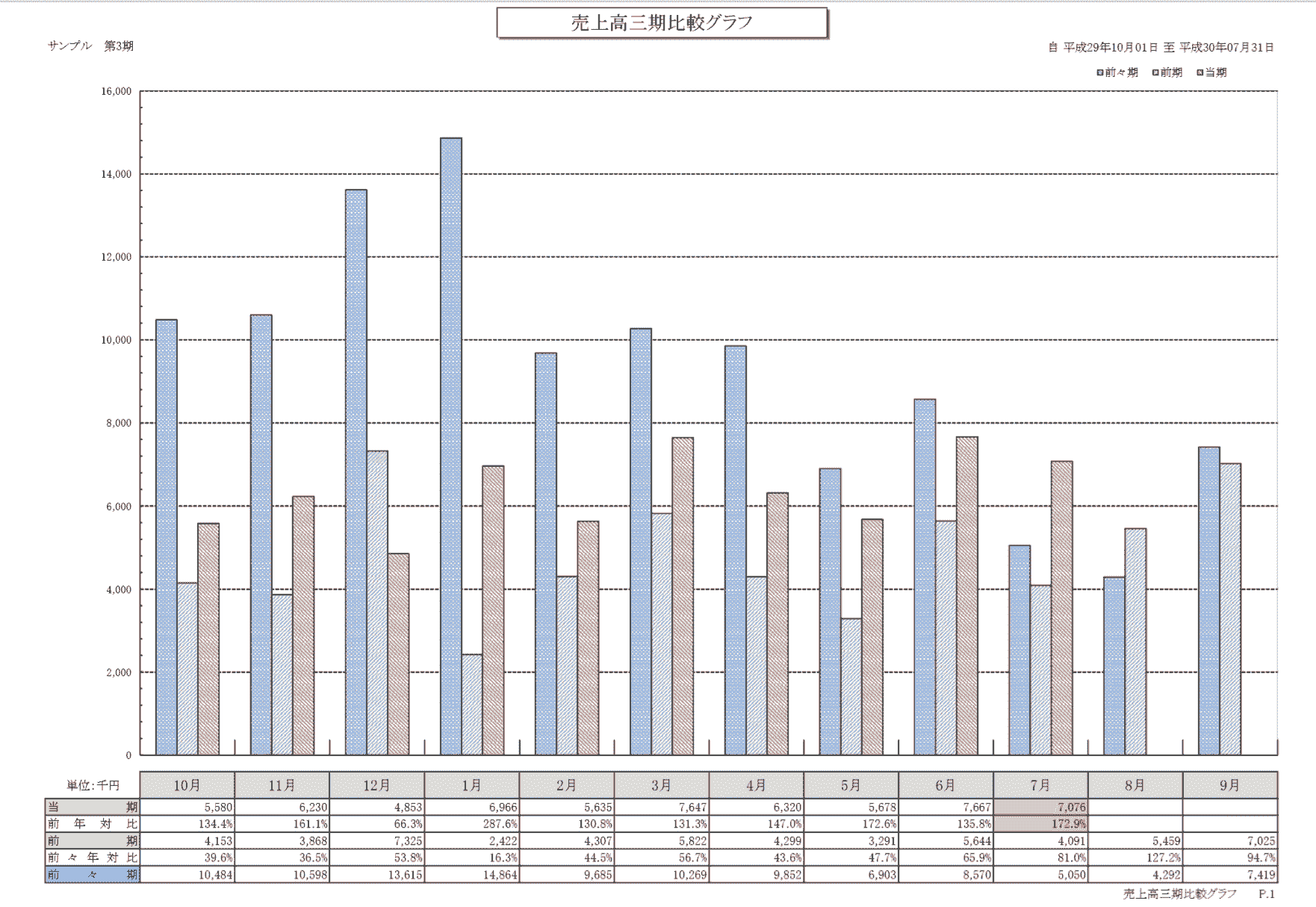

弊社では、独自の取り組みとして、月次決算書による財務コンサルティング業務をご提供しています。

会社の経営状況を把握していなければ、会社はすぐに傾きます。

我々は、次のような資料などを作成し、3か月に1回程度のミーティングを行っています。

弊社は、会社の財務状況の把握や融資の支援業務(資金調達のサポート)も行っていますが、税理士は「税」の専門家であるため、融資の支援まで行うことができる税理士はそう多くありません。

税務・会計まわりのサポートはもちろん、融資の支援など、お金周りのことは任せていただいて、まずは売上を上げるのに集中してください。

少数精鋭の税理士事務所です

グループ会社でホームページ制作、LP制作、Web広告の代理なども可能ですので、会社設立からホームページ制作、Web広告まで丸ごとご依頼いただけます。

また、デロイト トーマツ税理士法人(世界最大手クラスの税理士事務所)での勤務経験を有しており、会社の設立から上場まで末永くお付き合いすることが可能です。

本気でビジネスを行う方限定とさせていただいておりますが、我々が全力でサポート致します。

なお、弊社は東京の新宿に事務所を構えておりますが、テレビ会議やChat work等を活用して全国対応しています(岡山県や熊本県のお客様もいらっしゃいます)。

起業家の支援を強みとしていますので、これから起業される方、会社を設立したい方のご相談について、融資のサポート等も含めてご提案致します。

これから起業をお考えの方は、ぜひご依頼ください。

司法書士報酬を弊社負担!税理士と司法書士の報酬ゼロ円で会社設立サポートします!(弊社との税務顧問契約が条件です)

\自分で手続きするよりお得!無料設立サポート!/